Progression de 46% du résultat opérationnel Résultat net multiplié par 2,5 à 5,8M€

Paris, le 31 mars 2016,

La rentabilité du groupe EPC progresse à nouveau nettement en 2015 dans un contexte de relative stagnation de l’activité consolidée.

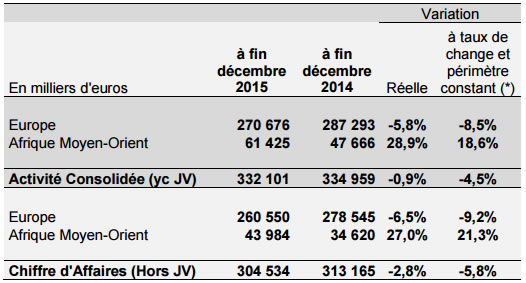

L’activité (incluant les co-entreprises) progresse fortement sur la zone Afrique Moyen Orient (+29%), elle se contracte en Europe (-6%), traduisant le rééquilibrage des activités du groupe vers des marchés dynamiques et à meilleure marge.

Le groupe publie un résultat net pour l’ensemble de l’année 2015 de +5,8M€, après un résultat de +2.3 M€ en 2014. Cette rentabilité, lui permet d’aborder avec confiance l’exercice 2016. Le marché européen devrait se redresser progressivement tandis que les émergents seront probablement impactés par le niveau historiquement bas du prix de certaines matières premières.

Le flux de trésorerie lié aux activités opérationnelles se maintient à un très bon niveau (17 M€ en 2015 contre 18,1 M€ en 2014). La progression des investissements de 3 M€ a été réalisée tout en maintenant d’excellents niveaux de ratios financiers (Levier < 2, Dette Brute/Capitaux Propres = 0,5)

1. Activité du groupe EPC

Depuis 2010, le groupe EPC a pris les mesures nécessaires lui permettant de se recentrer et de se restructurer sur ses marchés historiques. Les efforts ont notamment porté sur les Explosifs et le Forage Minage en Europe avec une profonde restructuration en France, Italie, Espagne et Irlande, et la cession de l’Europe Centrale.

Enfin, le groupe EPC a, de manière sélective, procédé à de nouvelles implantations géographiques stratégiques (Arabie-Saoudite, Côte d’Ivoire, Etats-Unis) sur des marchés à fort potentiel et en partenariat avec des acteurs importants implantés localement.

Fort de cette stratégie, le groupe a renoué avec des résultats positifs en 2014, qui se sont à nouveau amélioré en 2015. L’exercice 2015 a été mis à profit pour renforcer son positionnement commercial sur les marchés prioritaires.

Sur le marché des explosifs l’accent a été mis sur l’excellence technique en mettant en avant en particulier la valeur ajoutée d’EPC en termes de minage, ou de forage-minage, pour les clients.

Une attention particulière a été portée à la mise en œuvre de la directive Track & Trace en Europe. Au-delà de la contrainte réglementaire, le groupe a choisi de mettre l’ensemble des informations de traçabilité à disposition de ses clients à travers un portail web dédié, propriétaire et sécurisé. Ceci constitue une avancée importante dans la construction d’une relation de long terme du groupe EPC avec ses clients.

Sur les marchés Africains, c’est la fiabilité du circuit d’approvisionnement qui a été mise en avant. Un travail important a été réalisé sur l’optimisation des routes logistiques et sur la qualité des lieux de stockage afin de sécuriser en permanence l’approvisionnement de chaque pays en fonction de ses contraintes propres.

L’objectif de ces investissements est de nouer des relations de long terme avec les clients du groupe EPC, en leur apportant une valeur ajoutée forte dans leurs propres opérations.

Cette stratégie de long terme a permis au groupe :

- de conforter sa rentabilité avec une amélioration de son résultat opérationnel de près de 4 M€ pour atteindre 12,3 M€ en 2015.

- de doubler son résultat net qui s’établit à 5,8 M€ contre 2,3 M€ en 2014.

Afin de garantir son indépendance, le groupe EPC a toujours eu à cœur d’être en mesure de financer sa croissance de manière pérenne et au meilleur coût. Une attention particulière est portée aux ratios d’endettement, afin de rester en permanence dans la catégorie « investment grade ».

Ceci a conduit le groupe à réaliser les désinvestissements nécessaires quand il avait besoin de financer ses développements dans des secteurs jugés porteurs ou des restructurations.

Le groupe est aujourd’hui dans une situation financière saine tant quant à la rentabilité de ses opérations que sur la structure de son bilan avec

- un ratio de Dette Brute / Fonds Propres de 0,5

- et un ratio Dette Nette / Ebitda Retraité inférieur à 2.

2. Chiffre d’affaires et résultats

Le chiffre d’affaires du Groupe, à fin 2015, s’élève à 304,5 M€ en baisse de 2.8% par rapport aux 313,2 M€ de l’exercice 2014. A taux de change et périmètre constant, on constate une baisse de 5.8%.

La variation à périmètre et taux de change constant est calculée en convertissant les chiffres 2014 aux taux de change moyen mensuel 2015 et en ajoutant (ou retranchant) aux chiffres 2014 les entrées (ou sortie) de périmètre.

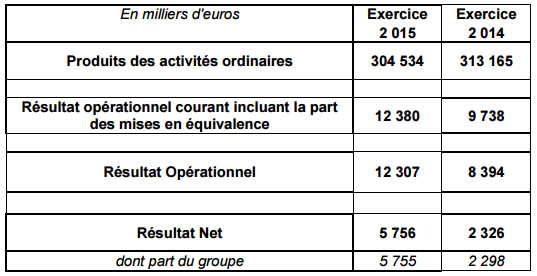

Le résultat opérationnel courant avant mises en équivalence s’établit à 8,2 M€, soit 2.7% du chiffre d’affaires en progression par rapport à 2014 (7,1 M€ et 2,3% du Chiffres d’affaires).

La quote-part du résultat des entreprises mise en équivalence qui concerne nos activités en co-entreprises progresse également nettement. La contribution qui était de 2,7 M€ en 2014 s’établit à 4,1 M€ en 2015. Cette amélioration s’explique par les contributions désormais positives de MCS en Arabie Saoudite et de KEMEK US aux Etats-Unis.

Le résultat opérationnel courant incluant la part des mises en équivalence s’établit à 12,4 M€ contre 9 ,7 M€ en 2014 soit une progression de + 27%

En l’absence d’élément non récurent significatif, le résultat opérationnel s’élève à 12.3 M€ contre 8.4 M€ en 2014 soit une progression de +46%.

Le coût de l’endettement financier s’établit à -2,8 M€ contre -3,2 M€. Cette amélioration est le résultat de la baisse de l’endettement et de la baisse des taux enregistrée sur la période.

Les autres produits et charges financiers se creusent, passant de -0,1 M€ en 2014 à -0,9 M€ en 2015 sous l’effet notamment de pertes de change.

Enfin, l’impôt (y compris la CVAE) reste stable malgré la forte amélioration du résultat à 2,8 M€.

Le résultat des activités abandonnées est non significatif en 2015.

Le résultat net consolidé 2015 continue donc sa nette progression à +5,8 M€, à comparer à un résultat de +2,3 M€ en 2014 et à une perte de -2,6 M€ en 2013.

4 – Situation Financière

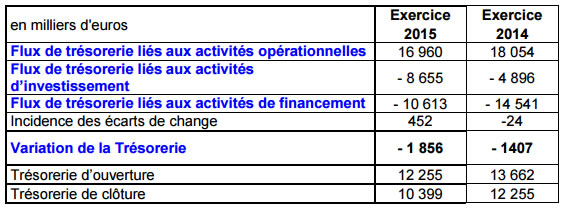

4-1 Flux de trésorerie liés aux activités opérationnelles

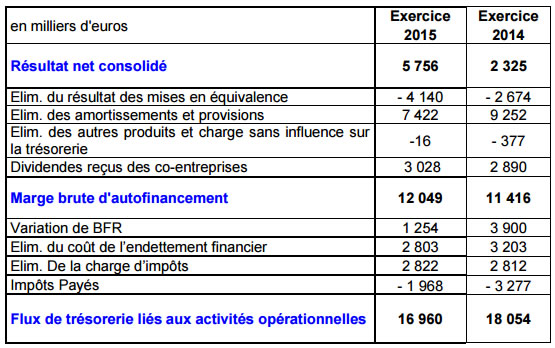

Le flux de trésorerie lié aux activités opérationnelles se maintient à un niveau élevé à 17 M€ contre 18,1 M€ en 2014.

La Marge Brute d’Autofinancement progresse légèrement, essentiellement sous l’effet d’une amélioration du résultat partiellement compensée par un niveau moins important de dotations aux amortissements et provisions.

Le BFR s’améliore de 1,3 M€.

4-2 Flux de trésorerie liés aux activités d’investissement

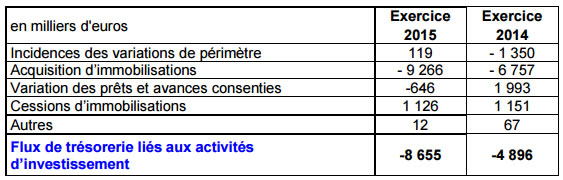

Les investissements de renouvellement ont augmenté significativement cette année, après plusieurs années où les contraintes financières avaient conduit à concentrer l’effort d’investissement sur les grands projets. Il faut noter également que les chiffres 2015 incluent pour 1 M€ l’acquisition du terrain d’Eskilstuna en Suède. Si l’on rajoute les investissements réalisés en crédit-bail, les investissements 2015 se sont élevés à 11,9 M€ contre 8,7 M€ en 2014.

Les variations des prêts et avances consenties correspondent essentiellement aux transferts vers ou depuis les co-entreprises, ces montants ont été négatifs cette année (nouveau prêt accordé à Kemek US).

Les flux liés aux activités d’investissement retrouvent donc leur niveau normatif en l’absence d’opération majeure de croissance organique ou de croissance externe.

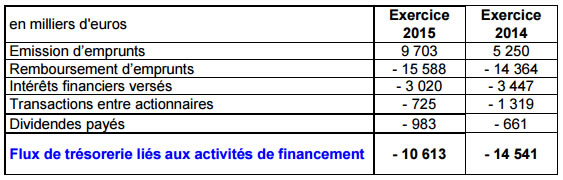

4-3 Flux de trésorerie liés aux activités de financement

Grâce à la bonne génération de trésorerie opérationnelle, le groupe a pu poursuivre son désendettement initié depuis 2013. Le remboursement net d’emprunt s’est élevé à 5,9 M€ en 2015 après 9,1 M€ en 2014.

4-4 Variation de trésorerie

La trésorerie active s’est réduite sur l’exercice grâce à une meilleure optimisation de la trésorerie entre les filiales prêteuses et emprunteuses.

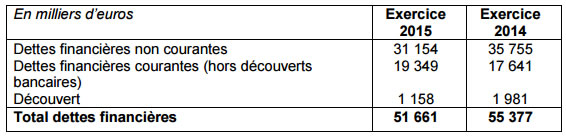

4-5 Financement

L’effort de désendettement a permis de diminuer les dettes financières de 3,7 M€ sur l’exercice 2015. Les ratios sur la dette senior sont à nouveau largement respectés cette année.

3. Perspectives 2016

Le groupe EPC a confirmé le redressement de sa rentabilité en 2015 et sa capacité à générer de la trésorerie.

Le redressement attendu de l’activité sur la zone Europe doit encore être confirmée. L’effort sur la maitrise des coûts doit donc se poursuivre en 2016 pour maintenir la rentabilité retrouvée, et ainsi pouvoir réaliser les investissements indispensables permettant de se démarquer par rapport à la concurrence.

La démolition doit encore renforcer son niveau d’exigence pour maintenir sa position sur les marchés à fort contenu technique. Les marges sur le marché du désamiantage s’étant fortement réduites, l’accent sera mis cette année sur la maitrise des risques afin d’éviter les affaires « toxiques ».

La croissance rentable de l’activité sur la zone Afrique Moyen Orient a été au rendez-vous en 2015. Les contrats importants signés récemment tant en Arabie

Saoudite qu’en Côte d’Ivoire permettent d’envisager 2016 avec confiance. Les nombreux projets actuellement à l’étude au Maroc permettent également d’être raisonnablement optimiste sur ce pays important pour le groupe.

Deux points vont nécessiter une attention particulière en 2016.

La baisse continue du cours des matières premières, s’il a un effet positif à court terme sur les prix de revient, risque de fragiliser certains clients du groupe et de différer les projets d’investissement. EPC est cependant moins exposé à ce titre que certains de ses concurrents beaucoup plus présents sur le secteur minier.

L’activité Additifs Diesel qui a constitué un complément de rentabilité utile pendant plusieurs années est aujourd’hui indirectement impactée par la baisse des prix des carburants et donc du volume du carburant diesel vendu notamment aux Etats-Unis.

Dans la conjoncture incertaine dans laquelle évolue l’économie mondiale, la diversité des implantations géographiques et des activités du groupe constitue toutefois un atout important pour envisager avec confiance la progression de sa rentabilité.

Les comptes ont été arrêtés par le conseil d’administration du 31 mars 2016, les procédures d’audit sont en cours.